ESMA Kennisexamen Adviseren Beleggen Maatwerk - Retail

Om je een beeld te geven van het type vragen dat je kunt verwachten op het

ESMA Kennisexamen Adviseren Beleggen Maatwerk - Retail vind je hier een aantal representatieve demo vragen.

Vraag 1

Een klant heeft een portefeuille die bestaat uit een obligatiefonds met een verwacht rendement van 3%. De standaarddeviatie is 6%. Hij wil de helft verkopen en een onroerend goed fonds terugkopen met een verwacht rendement van 8% en een standaarddeviatie van 12%. De correlatiecoëfficiënt tussen de rendementen van het obligatiefonds en het onroerend goed fonds is -/- 0,25.

Wat is juist ten aanzien van het risico van de nieuwe portefeuille?

Het juiste antwoord is B

(1 punt)

De nieuwe standaarddeviatie wordt bepaald middels de formule: (zie risicoprofielen AFM Bijlage 1).

Beleggingsportefeuille bestaande uit twee beleggingscategorieën:

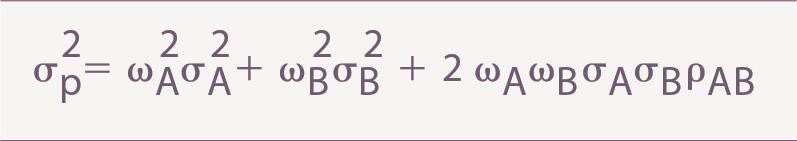

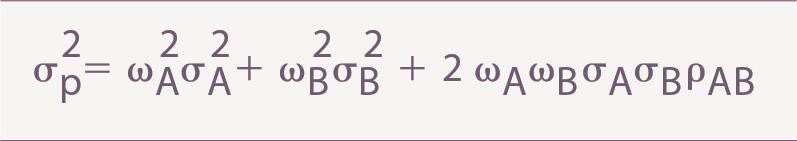

Variantie van de beleggingsportefeuille:

In deze formule is ѠA het gewicht van beleggingscategorie A (dus dat deel van de beleggingsportefeuille dat bestaat uit beleggingscategorie A), σA is de standaarddeviatie van beleggingscategorie A en ρAB is de correlatiecoëfficiënt tussen de rendementen op beleggingscategorie A en B.

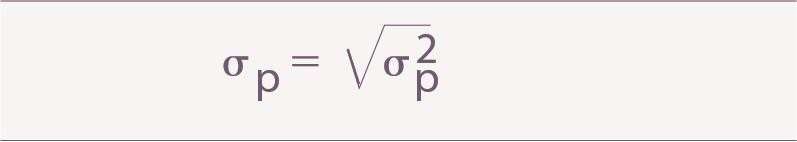

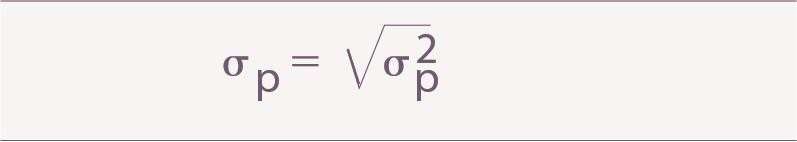

De standaarddeviatie van de beleggingsportefeuille is vervolgens gelijk aan de wortel van de variantie van de beleggingsportefeuille:

Richtsnoer A, Eindterm 8

kandidaat kan beschrijven wat de invloed op risico en rendement is van het bij elkaar voegen van verschillende beleggingsproducten;

Vraag 2

Uit een scenarioanalyse komt de volgende informatie bij een zeer offensief profiel (100 % aandelen) en een beleggingshorizon van 10 jaar. Jaarlijks wil de klant €10.000,-- onttrekken.

Het haalbaarheidspercentage om het gewenste doelkapitaal/doelvermogen van €100.000,-- in te stand houden rekening houdend met inflatie en belastingen is

50%. Het vermogen in een slechte markt bedraagt na 10 jaar € 0,--.

Noem twee adviezen die de adviseur aan zijn klant geeft inzake het risicoprofiel en inzake de informatie die beschikbaar is.

Antwoord

1) Beleggen in een offensief profiel is geen goede optie door de hoge onttrekking, inflatie en belastingen en te hoge eis om volledige kapitaal in stand te houden.

2) Met de klant moet besproken worden dat OF de onttrekkingen lager moeten zijn om een hogere kans op in stand houden van het vermogen mogelijk te maken OF dat er een lager profiel gekozen moet worden om het inkomen voorrang te geven op het in stand houden van het kapitaal OF er moet een lager doelvermogen worden geselecteerd als prioriteit bij inkomen uit de portefeuille ligt.

Antwoorden moeten altijd in richting gaan van inleg verhogen/bijstorten, doelstellingen verlagen of risicoprofiel veranderen, en belangrijk in deze casus zijn belastingen en inflatie.

Eén advies benoemd, 1 punt toekennen.

Twee adviezen benoemd 2 punten toekennen.

Richtsnoer G, Eindterm 5

kandidaat kan scenario-analyses maken om de haalbaarheid van de beleggingsdoelstelling(en) van een cliënt te bepalen en daarbij aangeven wat de onzekerheden met betrekking tot de verwachtingen en de haalbaarheid zijn.

< Terug naar het overzicht

Vraag 1

Een klant heeft een portefeuille die bestaat uit een obligatiefonds met een verwacht rendement van 3%. De standaarddeviatie is 6%. Hij wil de helft verkopen en een onroerend goed fonds terugkopen met een verwacht rendement van 8% en een standaarddeviatie van 12%. De correlatiecoëfficiënt tussen de rendementen van het obligatiefonds en het onroerend goed fonds is -/- 0,25.

Wat is juist ten aanzien van het risico van de nieuwe portefeuille?

- Dit is gedaald.

- Dit is gelijk gebleven.

- Dit is gestegen.

Het juiste antwoord is B

(1 punt)

De nieuwe standaarddeviatie wordt bepaald middels de formule: (zie risicoprofielen AFM Bijlage 1).

Beleggingsportefeuille bestaande uit twee beleggingscategorieën:

Variantie van de beleggingsportefeuille:

In deze formule is ѠA het gewicht van beleggingscategorie A (dus dat deel van de beleggingsportefeuille dat bestaat uit beleggingscategorie A), σA is de standaarddeviatie van beleggingscategorie A en ρAB is de correlatiecoëfficiënt tussen de rendementen op beleggingscategorie A en B.

De standaarddeviatie van de beleggingsportefeuille is vervolgens gelijk aan de wortel van de variantie van de beleggingsportefeuille:

Richtsnoer A, Eindterm 8

kandidaat kan beschrijven wat de invloed op risico en rendement is van het bij elkaar voegen van verschillende beleggingsproducten;

Vraag 2

Uit een scenarioanalyse komt de volgende informatie bij een zeer offensief profiel (100 % aandelen) en een beleggingshorizon van 10 jaar. Jaarlijks wil de klant €10.000,-- onttrekken.

Het haalbaarheidspercentage om het gewenste doelkapitaal/doelvermogen van €100.000,-- in te stand houden rekening houdend met inflatie en belastingen is

50%. Het vermogen in een slechte markt bedraagt na 10 jaar € 0,--.

Noem twee adviezen die de adviseur aan zijn klant geeft inzake het risicoprofiel en inzake de informatie die beschikbaar is.

Antwoord

1) Beleggen in een offensief profiel is geen goede optie door de hoge onttrekking, inflatie en belastingen en te hoge eis om volledige kapitaal in stand te houden.

2) Met de klant moet besproken worden dat OF de onttrekkingen lager moeten zijn om een hogere kans op in stand houden van het vermogen mogelijk te maken OF dat er een lager profiel gekozen moet worden om het inkomen voorrang te geven op het in stand houden van het kapitaal OF er moet een lager doelvermogen worden geselecteerd als prioriteit bij inkomen uit de portefeuille ligt.

Antwoorden moeten altijd in richting gaan van inleg verhogen/bijstorten, doelstellingen verlagen of risicoprofiel veranderen, en belangrijk in deze casus zijn belastingen en inflatie.

Eén advies benoemd, 1 punt toekennen.

Twee adviezen benoemd 2 punten toekennen.

Richtsnoer G, Eindterm 5

kandidaat kan scenario-analyses maken om de haalbaarheid van de beleggingsdoelstelling(en) van een cliënt te bepalen en daarbij aangeven wat de onzekerheden met betrekking tot de verwachtingen en de haalbaarheid zijn.

< Terug naar het overzicht